Partiamo premettendo che la legge di bilancio 2018 ha prolungato il bonus per tutto il 2018 senza alcuna modifica, confermando la maggiorazione di quanto previsto dall'art. 16-bis del DPR 917/86 del TUIR, che prevede una detrazione IRPEF o IRES pari al 36% delle spese sostenute per realizzare i lavori fino ad un tetto massimo di spesa di 48.000€ che deve essere fruita in 10 quote annuali dello stesso importo, al 50% delle spese sostenute con un tetto massimo di 96.000€, sempre in 10 quote annuali dello stesso importo.

Dal 1 Gennaio 2019 la detrazione fiscale tornerà ad essere quella del 36% con tetto massimo a 48.000€, di conseguenza nel caso si avesse l'intenzione di effettuare tali interventi conviene eseguirli entro l'anno in corso.

A CHI SPETTA IL BONUS RISTRUTTURAZIONI

Il bonus spetta a tutti i soggetti assoggettati all'IRPEF (la tassa sui redditi delle persone fisiche) e all'IRES (la tassa sui redditi delle società) che siano residenti o meno in Italia. Tuttavia, l'agevolazione non spetta soltanto al proprietario dell'immobile ma anche al titolare del diritto di godimento e da quanti pagano le spese. Di seguito un elenco dei soggetti ammessi alla detrazione:

- proprietario dell'immobile;

- familiare convivente, coniuge, componente dell'unione civile, i parenti entro il terzo grado e affini entro il secondo;

- coniuge separato, nel caso in cui sia assegnatario dell'immobile;

- convivente more iuxorio

Il bonus spetta quindi ai seguenti soggetti:

- proprietario

- nudo proprietario

- titolare di un diritto reale di godimento (usufrutto, uso, abitazione o superficie)

- locatario o comadatario

- socio di cooperative divise e indivise

- imprenditore individuale ma solo se effettua i lavori in un immobile non strumentale o merce

- società semplici, in nome collettivo, in accomandita semplici e soggetti a questi equiparati e imprese familiari, alle stesse condizioni dell'imprenditore individuale

- in caso di preliminare di vendita regolarmente registrato è ammesso alla detrazioni chi è entrato in possesso dell'immobile ed ha effettuato lavori a proprio carico

TIPOLOGIA DI IMMOBILI PER CUI E' AMMESSO IL BONUS

Il bonus è ammesso solo ed esclusivamente per immobili con destinazione d'uso residenziale, non sono assolutamente ammessi beni immobili strumentali all'attività d'impresa o beni merci.

Per quanto concerne gli immobili residenziali non vi è una distinzione in base ala categoria catastale, di conseguenza sono tutte ammesse.

Di seguito una sintesi degli immobili definiti strumentali per natura, mentre ricordiamo che i beni strumentali per destinazione sono beni utilizzati per l'esercizio dell'impresa, indipendentemente dalla loro natura o dalle loro caratteristiche.

Si tratta di immobili non abitativi ed appartenenti ai gruppi di categorie catastali di seguito elencate:

- gruppo B (es: collegi e convitti, uffici pubblici, scuole, biblioteche, musei, cappelle, magazzini sotterranei);

- gruppo C (unità immobiliari a destinazione commerciale ordinaria e varia, quali negozi e botteghe, magazzini e locali di deposito, laboratori);

- gruppo D (immobili a destinazione speciale, quali opifici, alberghi, case di cura ed ospedali con fine di lucro, istituti di credito),

- gruppo E (immobili a destinazione particolare, quali costruzioni e fabbricati per speciali esigenze pubbliche;

- gruppo A, categoria A/10 (uffici e studi privati, a condizione che la destinazione ad uso ufficio o studio privato sia prevista nella licenza o concessione edilizia, anche in sanatoria).

LE SPESE AMMESSE IN DETRAZIONE

Di seguito l'elenco delle spese ammesse in detrazione, così come indicate nella guida dell'Agenzia delle Entrate:

- interventi di manutenzione ordinaria e straordinaria, restauro e risanamento conservativo, ristrutturazione edilizia, indicati alle lettere a), b), c) e d) dell'articolo 3 del Dpr 380/2001 per le parti comuni degli edifici residenziali ed elencati alle lettere b), c) e d) dell'articolo 3 del Dpr 380/2001 per le singole unità immobiliari residenziali a prescindere dalla categoria residenziale a cui appartengono;

- interventi di ricostruzione e o ripristino sull'immobile danneggiato a causa di calamità;

- interventi relativi alla realizzazione di autorimesse o di posti auto;

- lavori finalizzati all'eliminazione delle barriere architettoniche come ascensori o montacarichi e l'installazione di strumenti idonei alla mobilità interna ed esterna di portatori di handicap gravi definiti tali in base alla legge 104;

- interventi per la cablatura degli edifici e al contenimento dell'inquinamento acustico;

- lavori finalizzati al conseguimento di risparmio energetico;

- adozione di misure antisismiche;

- bonifica dell'amianto;

- riparazione di impianti per la sicurezza domestica, riparazione di prese, sostituzione del tubo del gas, ecc...;

- installazione di apparecchi di rilevazione di gas;

- vetri anti-infortunio;

- installazione del corrimano;

- spese di progettazione

- spese per prestazioni professionali

- spese per la messa in regola degli impianti elettrici e a metano;

- spese per l'acquisto dei materiali;

- spese per il rilascio della certificazione di conformità dei lavori;

- spese per perizie e sopralluoghi;

- IVA, bollo e diritti di concessioni, autorizzazioni e denuncia inizio lavori;

- oneri di urbanizzazione;

- tutti i costi strettamente collegati alla realizzazione degli interventi e agli adempimenti per fruire degli interventi agevolati;

COME RICHIEDERE LA DETRAZIONE E COME EFFETTUARE I PAGAMENTI

Il contribuente dovrà calcolare la detrazione spettante che sarà indicata nella dichiarazione dei redditi successiva all'anno in cui si è effettuata la spesa, insieme ai dati catastali dell'immobile oggetto del bonus.

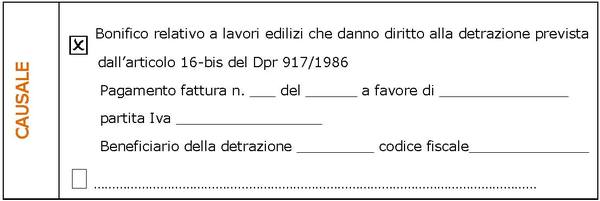

Il pagamento deve essere effettuato a mezzo di bonifico bancario o postale parlante dal beneficiario della detrazione. Nella causale del bonifico dovranno essere indicati:

- Causale del versamento: "Bonifico per detrazioni previste dall’art. 16-bis del Dpr 917/1986". Si consiglia di inserire nella causale anche il riferimento della fattura che viene pagata in modo da creare un chiaro collegamento tra il bonifico e la fattura specifica;

- Codice Fiscale del richiedente: se il bonus ristrutturazioni è richiesto per lavori su case in comproprietà, nel bonifico parlante bisognerà inserire nome, cognome e codice fiscale di tutti i proprietari. Per le ristrutturazioni di parti comuni condominiali, bisognerà inserire anche il codice fiscale del condominio e dell’amministratore o dell’inquilino che effettua il pagamento;

- Numero di P. Iva o CF titolare dell’azienda che effettua i lavori e a cui è quindi intestato il bonifico.

Ecco un esempio del bonifico parlante da effettuare:

Le spese invece che non devono essere pagate tramite bonifico sono ad esempio: oneri di urbanizzazione, diritti per concessioni, autorizzazioni e denunce di inizio lavori, ritenute fiscali sugli onorari dei professionisti, imposte di bollo, per cui possono essere pagate con altre modalità.

Ciò nonostante, con la circolare n. 43/E del 18 novembre 2016 l’Agenzia delle Entrate è intervenuta per fornire istruzioni in merito alla detrazione nei casi in cui il pagamento non sia stato disposto mediante bonifico parlante o se sia stato erroneamente compilato. In tale situazione si può ugualmente usufruire della detrazione a condizione che:

- nell'atto notarile siano indicate le somme ricevute dall'impresa che ha effettuato i lavori;

- il contribuente ottenga dall'impresa, oltre alla certificazione sul costo di realizzo, una dichiarazione sostitutiva di atto notorio in cui attesti che i corrispettivi accreditati a suo favore sono stati inclusi nella contabilità dell’impresa;

Per le spese che non è possibile pagare con bonifico, ad esempio gli oneri di urbanizzazione, diritti per concessioni, autorizzazioni e denunce di inizio lavori, ritenute fiscali sugli onorari dei professionisti, imposte di bollo, è possibile utilizzare altre modalità.

I DOCUMENTI NECESSARI

Ecco i documenti da conservare in caso di accertamento dell'Agenzia delle Entrate:

- domanda di accatastamento dell'immobile;

- ricevute di pagamento IMU;

- solo per i lavori condominiale: delibera dell'assemblea per l'esecuzione dei lavori e tabella di della ripartizione delle spese;

- dichiarazione di consenso all'esecuzione dei lavori;

- concessioni, autorizzazioni allo svolgimento dei lavori o dichiarazione sostitutiva dell'atto di notorietà indicante data di inzio dei lavori e compatibilità con le spese ammesse al Bonus ristrutturazioni.

CUMULABILITA' CON ALTRE DETRAZIONI

Tratteremo due casi specifici:

- detrazione delle spese e detrazione delle relative spese dal reddito di impresa di liberi professionisti, imprese e soggetti titolari di reddito di impresa.

- cumulabilità con altri tipi di detrazioni

CASO 1

L’Agenzia delle Entrate con la Circolare 20/E del 13 Maggio 2011 ha chiarito che i benefici per gli interventi di ristrutturazione o di risparmio energetico è cumulabile con la detrazione delle relative spese dal reddito di impresa di liberi professionisti, imprese e soggetti titolari di reddito di impresa.

Le detrazioni fiscali del spettano sia alle persone fisiche sia alle persone giuridiche (liberi professionisti, imprese, soggetti titolari di reddito di impresa in genere), proprietari o affittuari.

CASO 2

Il discorso è leggermente più complesso. Le detrazioni non sono tra loro cumulabili, difatti nell'eventualità in cui uno stesso intervento possa ricadere in due diversi tipi di detrazioni dovrà essere scelto il tipo di detrazione d'adottare.

Tuttavia, potranno essere utilizzati nella stessa lavorazione più tipi di detrazioni. Questo comporterà la possibilità di utilizzare più tetti massimi in base al proprio lavoro.

Un semplice esempio:

- Lavori eseguiti per tutti i 96.000€ disponibili per la detrazione da bonus di ristrutturazione;

- Se si verificassero altri 20.000€ di lavori che potrebbero ricadere sia nel bonus ristrutturazioni sia nel bonus ristrutturazioni, questi potrebbero essere detratti in capo al bonus del risparmio energetico, portando la detrazione da un totale di 116.000€;

COME CALCOLARE LA DETRAZIONE

La detrazione si differenzia dalla deduzione, che prevede l'abbattimento della base imponibile successivamente da tassare, in quanto prevede direttamente la riduzione dell'importo dell'imposta da pagare.

Un semplice esempio esplicativo:

- Ipotesi lavori detraibili 10.000€ compresa iva (che ricordiamo è detraibile)

- Totale detraibile in dichiarazione 5.000€ (50%) da spalmare in 10 anni (500€ per anno)

- Totale Imposta annuale: 2.000€ (ipotesi di un imposta dei redditi cumulativa di 2.000€) - 500€ (detrazione per ognuno dei 10 anni) = 1.500€ (imposta finale al netto della detrazione)

Per sapere il proprio scaglione di reddito, e quindi la percentuale di tassazione a voi applicata, dovrete calcolare il vostro reddito annuale e decurtarne tutte le spese detraibili, da questa cifra dovrete prendere in considerazione solo le ultime tassazioni applicate in base all'importo effettivamente detraibile, e la somma tra questi sarà la detrazione netta.

Un esempio pratico:

- 80.000€ reddito lordo;

- 10.000€ spese deducibili (non inerenti al bonus ristrutturazione);

- 70.000€ reddito netto;

- Ultimo scaglione di reddito applicabile: IV Scaglione (55.001€ - 75.000€) pari al 41%;

- Imposta sui redditi annuali (relativa ad una dichiarazione di 70.000€): 23.370€

- Importo dei lavori detraibili: 10.00€ (compresa iva)

- Importo effettivamente detraibile dai lavori di ristrutturazione: 5.000€ (50%)

- Importo effettivamente detraibile dai lavori annualmente: 500€

- Imposta sul reddito annuale al netto della detrazione: 23.370€ - 500€ = 22.870€

Altri articoli correlati:

"IMU" Imposta Municipale Propria, cosa è, come si calcola e come si paga

"Gli immobili esenti dall'IMU"

"Regime IVA per i lavori di ristrutturazione e di fornitura"

"Cedolare secca" il miglior investimento

"Sismabonus": vale anche per le case in affitto

"Detrazioni sull'acquisto di un Box da impresa costruttrice"

Scrivi commento